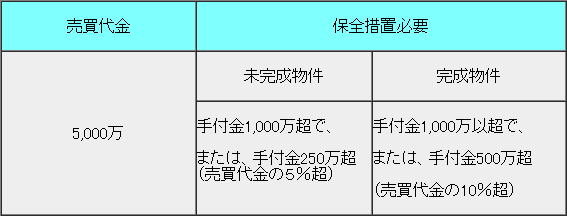

不動産投資におけるキャッシュフローの判定について

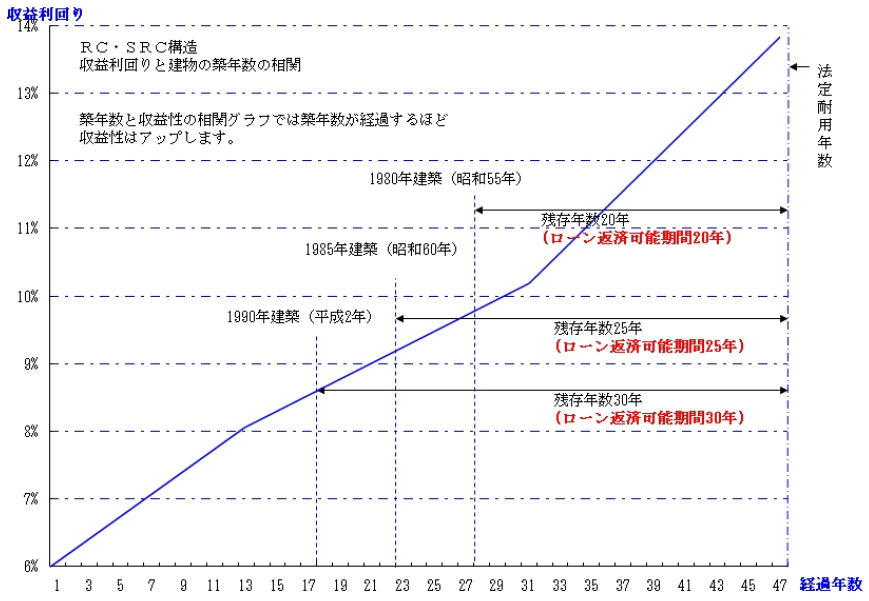

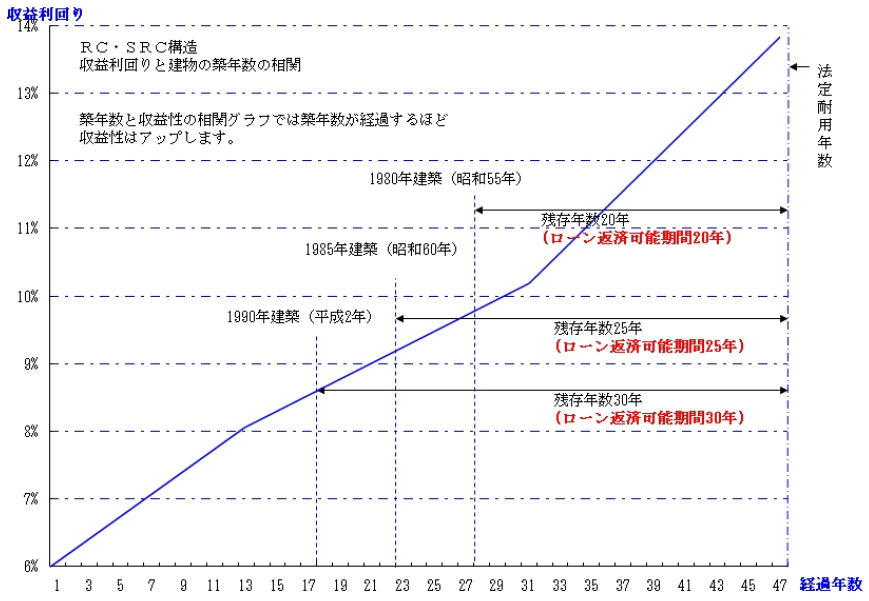

収益マンション投資の収益性は建物の築年数が古くなる程、高くなる傾向があります。

たとえば大阪府内なら投資用RC構造の収益マンション1 棟売りの新築物件なら5%~7%の収益利回りとなります。

これに比して築後、20年程度経過した同クラスの物件なら既に建物が償却され、劣化していることにより大雑把にみて7%~9%の収益性の価格になるでしょう。

更に古い1967 年(昭和42 年)建築の築後40 年程度のものになると11%~13%(下記の表を参照)となっていきます。

経過年数による利回り曲線(RC・SRC造)

投資用不動産を購入する場合、多くの人が購入指標として一般的に物件の投資利回りに注目して物件を比較検討する傾向があります。

まず実際に不動産投資をする前に不動産投資の目的について考えてみましょう。

言うまでもなく、キャッシュフローの最大化を目指す資産形成です。

キャッシュフローとは下記の計算式で示されます。

賃料収入―諸経費(修繕費・租税・定期清掃費・その他管理費etc)―借入れ返済金

つまり手元に残る現金収入のことです。

ここで重要な点について触れます。

キャッシュフローの最大化を目指す不動産投資においては対象不動産が建築基準法上、合法的に建てられているかどうかという点と銀行の投資用不動産に対する融資期間の設定ルールを考慮する必要があります。

一般的に都市銀行・地方銀行は第一に融資対象不動産が建築基準法上、違法性がないかどうかということをチェックします。

その根拠書類は検査済証(役所は建物の建築が完了すると建築業者の自主的な申告において実施される完了検査において現地で確認申請時の建築図面と照合して違法性がないかどうかをチェックします。

そして違法性がないと認められた建築物に発行されるものが検査済証といいます。)です。

これが都市銀行・地方銀行から融資を受けられるかどうかの第一のハードルです。

ただしこれがなくても合法的と判定されれば融資されますので、絶対というわけではありません。

その判定の基準で最も分かり易いのが建ぺい率と容積率です。

これが建築基準法上の基準範囲内に収まっておれば融資は可能です。

次に対象不動産の融資期間の設定ルールとして融資対象投資用不動産の法定耐用年数から建築後の経過年数をマイナスした残存年数分を融資期間の限界としているのです。

(法定耐用年数ではなく、金融機関独自の経済的耐用年数を採用している場合もあります。)

たとえば 2007年時点で考えてみます。

1975 年(昭和50 年)建築のRC構造なら法定耐用年数が47 年ですから47 年(法定耐用年数)-32 年(建築後経過年数)=15 年で、15 年の融資期間が限界となり、1990 年(平成2年)建築のRC構造なら、上記の計算で30 年の融資期間です。

重量鉄骨造なら法定耐用年数は34 年ですから平成元年(1989 年)もので16 年の融資期間となります。

このように銀行の融資期間は構造と築年数の関係で制約されてきますので、銀行融資でレバレッジをきかして投資用不動産を購入する場合、築年数の古い物件はいくら収益性がよくても銀行ローンの借入期間が短くなり、返済負担率が大きくなります。

したがって賃料収入から管理諸経費と銀行の元利返済金を差し引いたキャッシュフローは小さくなります。

むしろ築年数の新しい収益性において劣る物件の方がキャッシュフローは大きくなってくるのです。

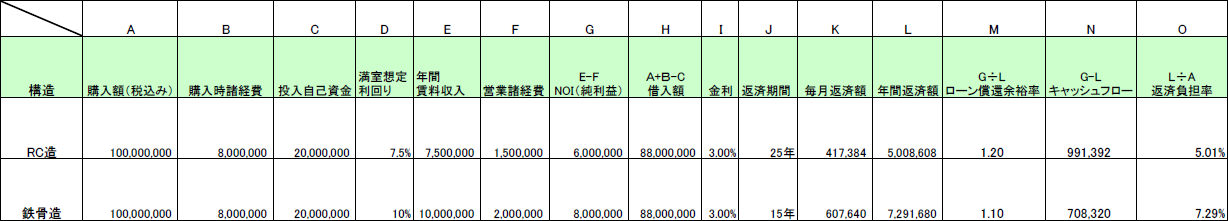

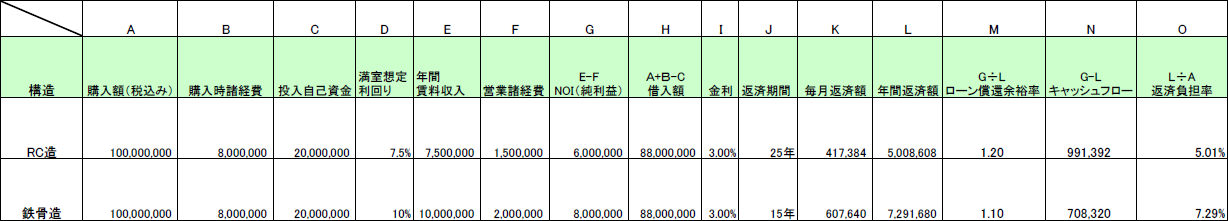

キャッシュフローと構造・返済期間の相関関係については下記のキャッシュフローシュミレーションを確認してください。

その関係が理解し易くなるでしょう。

キャッシュフローシュミレーション

【前提条件】

購入総額:¥1億円(税込み)

購入年度:2007年

購入時諸経費: 購入額の8%

投入自己資金: ¥2000万

営業管理諸経費: 賃料収入の20%

適用金利: 年利3%

上段がRC構造: 満室想定利回り7.5% 1985年建築

(銀行ローン基本融資期間は25年 ※法定耐用年数-経過年数=47-22=25年)

下段が鉄骨造: 満室想定利回り10% 1988年建築

(銀行ローン基本融資期間は15年 ※法定耐用年数-経過年数=34-19=15年)

※営業管理諸経費

(修繕費・修繕積立金・租税・共有部(定期清掃/照明器具交換費・電気代/水道料金)・エレベーター保守点検費・貯水槽清掃費・給湯機交換etc)

上記表で明白な点は1985年建築、満室想定利回り7.5%のRC構造物件と築年数も3年程新しい1988年建築、鉄骨造の利回り10%物件を比較すると満室想定利回りが2.5%高く、築年数も3年程古い鉄骨造よりも利回り・築年数いずれも劣るRC造の物件の方がキャッシュフローが大きいということです。

このキャッシュフローの差は借入れ返済期間の違いにより、同じ購入額でも返済負担率が異なることが要因となっています。

このキャッシュフローシュミレーションから分かることは、キャッシュフローの大きくなる物件を探す為には、RC 構造と鉄骨造の法定耐用年数の違いに注目することです。

RC 構造と鉄骨造に分けてそれぞれ融資期間の長い(つまり築年数の浅い)収益性の高い収益物件を探せば逆に融資期間の短い(築年数の古い)物件は見かけの収益性が良くても、融資に多くを依存する場合、購入してはいけない物件となります。

収益性の高い築年数の古い物件にも勿論、優良物件は存在しますが、このような物件はキャッシュが豊富にある投資家向きとなります。

また収益マンションに精通したプロが現在、一般的に求めている収益物件は目安として検査済証が存在し、尚かつ違法性のない満室想定利回り10%程度の平成年度に建築された物件です。

このクラスになるとなかなか表に出てきませんし、出ても水面下で動き即座に売れてしまいます。このクラスを一般の不動産業界以外の方が狙うのは仕事をしながらではまず見つけるのは不可能に近いかと思われます。

業者でも見つけるのは困難です。

そこで現実的に探せば出てきそうな物件を探すことがポイントとなってきます。

築年数・構造・収益利回りの関係を理解して焦点を絞った物件探しが現実的でしょう。

探せば見つかる可能性のある違法性のない(検査済証番号はあるが検査済証紛失、検査を全く受けていない建ぺい率・容積率無違反物件)物件で収益利回り9%前後の物件です。

このような物件を値交渉して購入するわけです。

1億で収入900 万(利回り9%)の物件を9000 万で購入すれば10%の利回りとなります。

大変厳しい交渉となりますが、10%値引きの9000 万指値です。

市場に出ている収益物件の表示価格はあくまで売主さんの希望価格であるという現実です。

不動産市場は値交渉があって当たり前の世界ですので、売却物件を売主さんより委託される元付け業者もビジネスがスムーズにすすむように、値交渉を予測して、売主さんと相談の上その分を上乗せしているのが一般的です。

中には大幅、値引きが通るような物件も存在しており、これは交渉してみなければ分かりません。

当然、表示価格通り値引きゼロという物件も存在しています。

表面からだけ眺めているだけでは物件を発見できないのは当然と認識しましょう。

空き室だらけで現況利回りの低い物件の中にも、潜在的優良物件は存在します。

売主がローン破綻寸前で、募集管理を真剣に行っていないとか、賃料設定が間違っているために、賃貸仲介業者の協力も得られず、入居付けがスムーズにいっていない物件も存在していますので、実態調査をしてみなければ、表面的な情報だけでは分からないことが多いのが現実です。

以前の取引事例ですが容積率30%オーバーの違法物件で1ヶ月に渡る交渉の上、1 億4500 万(利回り10.13%)の物件を1 億500 万(約14%利回り)にて売買成立という事例もあります。

それと関西の収益物件は全国一、違法物件が多く、現実的に合法物件を探すのは大変難しい面があります。

実態は市場に売りに出ている物件で検査済証が存在している物件は全体の5%にも満たないと思います。

したがって売る側も心得ていますので、検査済証が存在する、もしくは建築概要書で検査済証番号の確認できる物件で、なおかつ、検査済証の発行後、変更工事をやっていない、合法物件ならせいぜい満室想定利回りは6%~8%の利回りで売りに出てくるのが一般的です。

そこで検査済証にこだわると物件探しが困難を極めますので、まず違法性が表面的に認められにくい物件で検査済証はないが、建ぺい率及び容積率が違反していない築浅の物件で目標キャッシュフローに到達する物件を探すのが第一の作戦となるでしょう。

その次に違法性の程度の少ない(建蔽率・容積率の違反度の小さい)、上記より高利回り物件(違法であるが故に、都銀・地銀の融資は受けられません)で築浅の物件を探すのが、現実的な作戦となると思います。

自己資金ゼロで収益物件を探しておられる方がかなり見受けられますが、参考までに記します。

収益還元法による融資可能なメガバンクなら合法物件での最低基準は賃料収入から諸経費率20%、空き室率20%を差し引いた数字から元利返済金を差し引いた数字がゼロ以上を融資判定の最低基準としています。

しかしこれも物件の有する固有リスク(立地条件・物件の設備・プラン・築年数)によって、微妙に異なりますので一律ではありません。

あくまで大まかな判定と考えてください。

また上記の管理諸経費率・空き室率を控除した賃料から元利返済金を控除した金額が空き室率の増大により手出しの現金支出となった場合に耐えられるだけの基本収入があるかどうかということも考慮に入れてきますので、この辺のことも注意しておかないと簡単には自己資金ゼロでは収益物件は保有できません。

後述します損益分岐点の検証でキャッシュフローモデルを掲載していますが、このモデル表で判定すれば、物件探しの目安としてキャッシュフローの視点から返済負担率を考慮して26 年程度の返済期間の設定ができるものを探すことがポイントになりそうです。

鉄骨造で2000 年以降(平成12 年)、RC 造で1987 年(昭和62 年)以降の物件なら返済期間は26 年の設定ができますので、この辺の建築年度が目安となりそうです。

また結構多くの方がないもの探しに陥っている状況がうかがえますので、今まで記したような点を考慮しながら焦点を絞って物件探しをすることが必要ではないでしょうか。

それとやはり物件探しの基本はキャッシュを準備して余裕をもって臨むことが、リスク許容度を高める為にも最も重要ではないかと思います。

不動産投資は投入自己資金の程度により、個々にキャッシュフローに差が出てきます。

投入自己資金が大きい程、借入れによる返済負担率が少ないわけですから、おのずから自己資金のない人とある人では同じ物件を購入してもキャッシュフローに差が生じてきます。

収益物件の探し方は投入可能な自己資金の額と収益性・構造・築年数のバランスを考慮しながら、現時点で不動産市場に出ている物件をいくつかキャッシュフロー・シミュレーションにより損益分岐点を判定し現実的に購入可能なものを探していくことがポイントとなるでしょう。

まず現在の自分の保有している投資力という物差しをしっかり判定する作業が必要かと思われます。

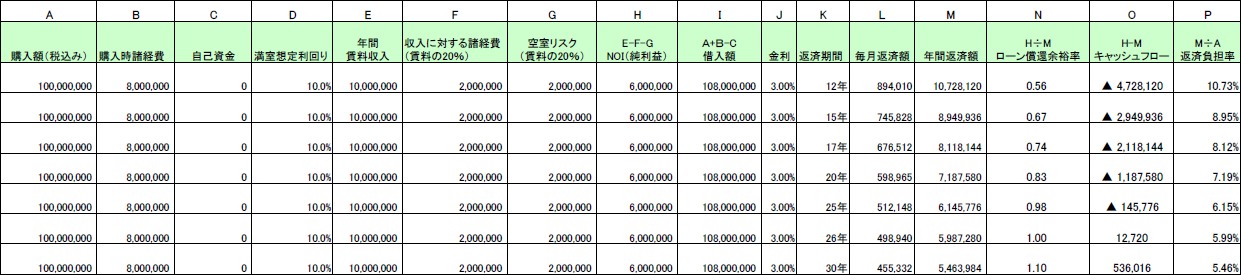

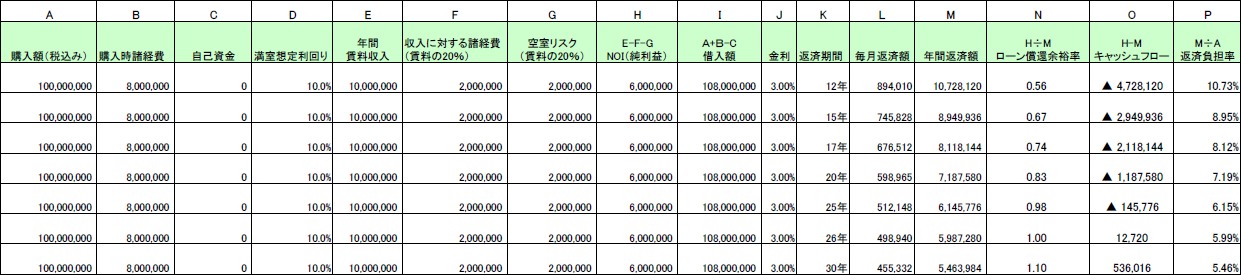

下記の表にて損益分岐点を検証してみてください。

損益分岐点の検証

上記は総額1億円(税込み)の収益物件をフルローンにて利回り10%で購入した場合、キャッシュフロー(税引き前、経費支払い後の手取り現金収入)がいくら手元に残るかをシミュレーションしました試算表です。

不動産取得経費は8%、金利は3%で試算。HのNOI(営業純利益)は固定資産税・清掃費・修繕メンテ費等を概算で収入の20%として試算の上、年間賃料からその経費を差し引いています。

また空室率を年間賃料の20%とみてその分も更に差し引き計算。

12年返済・15年返済・17年返済・20年返済・25年返済・26年返済・30年返済の7パターン表示。

Nのローン償還余裕率(一般的にはDSCRという表示をします)は、経費支払い後の手元に残った収入を年間返済額で割った数字、つまり「NOI(純利益)÷年間元利返済額」で計算しています。

これは借入れ金返済金として支出される元利返済額に対してHの営業純利益という源資がどの程度余裕があるかを判定する指標です。

この数値が1以下は他の給与収入や事業収入から補填する必要が出てきて、最悪ローン破綻の可能性が生じます。

1より数値が大きければ大きい程安全な投資という判定となります。

上記表で理解されることは返済期間によって同じ借入額であっても返済負担率(上記表のP参照)が異なります。当然、返済期間が短いほど(即ち築年数が古いほど)、返済負担率は高く、返済期間が長い程(即ち築年数が新しいほど)、返済負担率は低くなるということを理解し易くすることを目的に上記表を作成しています。

そしてキャッシュフローの諸経費20%・空き室リスク20%控除後の損益分岐点(収支の均衡ポイント)をみてみますと、DSCRがほぼ1の水準は上記表のNの欄を参照しますと26年返済ということになります。そこで26年返済が損益分岐点ということが判定できます。

即ち築年数はRC構造で1987年(S62年)建築以降、鉄骨構造なら2000年(H12年)以降の物件で利回りが10%、適用金利3%なら管理諸経費20%・空き室リスク20%とみて収支トントンということです。

当然これらの前提が変われば損益分岐点も変わります。

同じ10%の利回りであっても1987年建築(経過年数21年)のRC構造(法定耐用年数47年)に対して同じく1986年建築(経過年数22年)の鉄骨造(法定耐用年数34年)を比較しますと、RC構造なら25年(47年-21年=26年)返済が可能となり、キャッシュフロー(上記表の末尾のO欄参照)は年額¥12.720円となります。

鉄骨造なら12年(34年-22年=12年)返済となりますので、▲¥4.728.120となり、その差は¥4.740.840にもなります。

このように構造、建築年数、利回りの相関関係を理解していませんと、物件のキャッシュフローがどの程度になるか判定できません。

本レポートの最初に掲載しています利回り曲線のように一般的に築年数が新しいもの程、利回りは当然低く、古いもの程、利回りは高くなります。

法定耐用年数を経過した利回り14%のような鉄骨造がよく出てきますが、オール現金でないと購入できません。

利回りだけに目がいってしまいがちになりますが、収益性・構造・築年数の3要素のバランスをみながらの物件探しが必要です。

※上記シミュレーションに減価償却は考慮していません。

次に、ファイナンスを注力することも大変重要です。

銀行は融資先の資産状況・属性・法人なら財務状況等を考慮して融資しますので一般的に認知されている融資期間の設定ルールと異なる優遇された融資期間の設定も行っています。

もちろん金利面においても個人差があります。

労力が必要ですが、ファイナンスによっても大きくキャッシュフローが異なってきますので、金融機関一行で駄目だったとしてもあきらめずに他行でも交渉する必要があるでしょう。

まとめ

① 対象不動産の建築基準法上の適法性をチェック

② 不動産投資は収益・構造・築年数の3 つのバランスに注目し、自分のキャッシュフローの損益分岐点を知ることにより、物件探しの物差しをもつ。

③ 自分の物差しに合致するように値交渉する。

④ ファイナンスが重要。融資機関一行だけで諦めない。

それと最後に付け加えますと、将来の出口(処分)も考慮することが必要です。

投資不動産はいつかの時点で売却も考慮する必要があります。

上記を考慮の上、これはといった物件が出てきた時に常日頃からいつでも瞬時に購入の判定を即座にすることができる準備をしておく必要があります。

不動産は生ものです。

時間が経過すると必ずどこかの誰かに適正な価格で必ず賞味されてしまいます。

良い物件は誰しもが良いと思う可能性が高いわけですから、いつでも準備万端の投資家にチャンスを奪われてしまうということになりますので、物件が出れば時間との戦いになります。

またインターネットを利用して自分だけで探すというのは限界があります。

ネット上には実際に市場で流通している物件の20%にも満たないというのが実態です。

そして仕事をしながらですと、どうしても時間的な制約がありますので、希望物件を探すためには収益物件についてよく理解している不動産業者の協力、サポートをうまく活用するのも大事なことではないかと思います。

最後まで読んでいただき有難うございました。

今回の記事が参考になったという方は、下記のボタンを1回クリックして頂きますと励みになります。